L’euro pourrait bientôt s’effondrer.

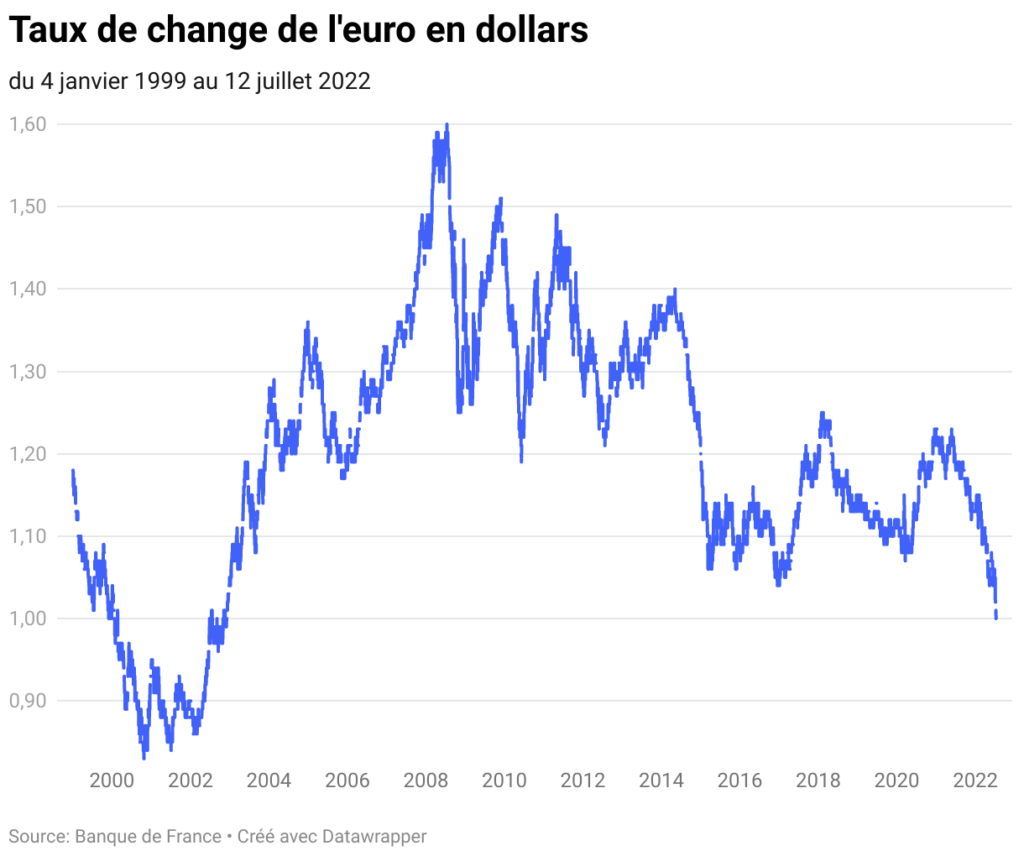

C’est un cap symbolique qui a été passé le 12 juillet 2022, l’euro ayant atteint la parité avec le dollar. Autrement dit, un euro = un dollar, alors qu’auparavant l’euro était systématiquement plus fort que le dollar quasiment depuis sa création. C’est le résultat d’une dépréciation de 19% depuis le début de l’année 2022 et de 37% par rapport au record d’avril 22 avril 2008, lors de la crise financière touchant de plein fouet les États-Unis.

L’euro perd donc substantiellement de la valeur, car le dollar est la valeur étalon du capitalisme mondial. Cela reflète les faiblesses de l’espace économique européen qui sera bientôt touché-coulé par la crise. Car en pratique, si l’euro baisse ainsi, c’est parce qu’il y a un mouvement général de défiance à son égard, pour des raisons objectives très simples à comprendre.

La première, c’est que la Banque centrale européenne a joué avec le feu lors de la crise sanitaire en permettant aux États européens de s’endetter encore plus massivement qu’ils ne l’étaient déjà. De l’argent magique est apparu par milliards pour sauver le capitalisme sonné par la covid-19. Mais cet argent n’avait en réalité rien de magique et voilà la facture arrive. De l’euro est sorti de nulle part, alors il y a maintenant un rattrapage avec une dévalorisation de cette monnaie.

Bien sûr, le capitalisme américain n’a pas été en reste en ce qui concerne l’argent magique. Et, en substance, la valeur du dollar aussi est menacée. Mais la situation américaine est différente en raison de l’hégémonie du dollar et de la puissance économico-politique américaine.

Cela fait que concrètement la banque centrale américaine, la FED, a agi très tôt pour contre-carrer les effets de l’argent magique. Elle a resserré sa politique monétaire (hausse des taux directeurs) depuis le mois de mars, puis une seconde fois en juin. Alors que de son côté la Banque centrale européenne ne le fait qu’en juillet. De plus, cette dernière part de très loin, car les taux d’intérêt ont été négatifs (une absurdité typique de la crise du capitalisme), ce qui n’avait pas été le cas aux États-Unis.

L’autre grande difficulté européenne est sa grande disparité. L’écart le plus significatif, et le plus regardé, est-celui entre l’Allemagne et l’Italie. D’un côté l’Allemagne est considérée comme solide, a une dette considérée comme soutenable : elle emprunte donc pour pas cher. Au contraire, l’économie italienne est considérée comme faible en raison d’une dette publique astronomique, à proprement parler insoutenable : l’Italie emprunte donc à des prix élevés.

Cette différence entre les taux allemands et italiens est scrutée de près, le termes pour la désigner est le spread. C’est en soi un sujet de discorde qui affaiblit l’euro.

Si ce spread est élevé, cela signifie une zone économique déséquilibrée, et donc une monnaie euro qui n’est pas fiable. Alors il y a la volonté de réduire artificiellement ce spread en dirigeant une politique monétaire forte vers l’Italie (entre autre) avec du rachat d’actifs italiens. Le problème, c’est que cela revient encore à produire de l’argent magique et ne fait que repousser l’échéance.

L’Allemagne considère donc qu’il n’est pas question de courir ce risque et que les pays comme l’Italie devraient tout simplement comprimer leur dette en réduisant la voilure de leurs budgets, ce que les bourgeoisies de ces pays refusent catégoriquement de faire pour l’instant. Le spread va donc continuer de grandir, ce qui continue donc d’affaiblir l’euro et de miner la confiance en cette monnaie.

Et comme l’Allemagne elle-même, moteur économique de la zone euro, est affectée directement par la crise, de manière toujours plus violente, alors il n’y a rien pour améliorer la situation de l’euro et de la zone économique européenne. Le secteur industriel allemand fait face aux pénuries de composants asiatiques et d’approvisionnements énergétiques, ce qui menace de fait tout le continent.

Il y a là une spirale négative qui va s’accélérer maintenant avec la faiblesse de l’euro par rapport au dollar. Tout simplement car maintenant, avec leurs euros, les pays européens pourront acheter moins de marchandises en dollars, la monnaie de référence mondiale. Inversement, il y a bien sûr un avantage, mais comme les pays de l’Union européenne exportent peu, ou de moins en moins, cet avantage est très relatif.

La dépréciation de l’euro face au dollar vient donc directement et concrètement renforcer l’inflation des prix, ce qui ajoute encore un problème au problème. L’Union européenne et la zone euro qui lui est liée est face à un mur. La crise ne fait que commencer et la crise de l’euro en sera probablement une première manifestation violente.